|

ForexMart 16 мая 2024

|

|

США и Европа продолжают спорить об условиях использования замороженных активов РФ. США и европейские союзники не могут прийти к согласию относительно условий и формата конфискации российских активов. США и Британия выступают за прямую конфискацию, тогда как европейские страны решительно возражают против этого, опасаясь возможных судебных исков. Товарооборот между Россией и США в марте вырос в 1,5 раза, достигнув $471 млн благодаря возобновлению импорта российского урана в США. Однако, уже с мая объемы торговли значительно сократятся из-за запрета на импорт ядерного топлива из РФ, введенного США. Швейцария сокращает импорт российского золота. В первом квартале 2024 года импорт золота из РФ в Швейцарию сократился почти в 160 раз – с $380 млн до $2,4 млн. Это объясняется тем, что Швейцария присоединилась к эмбарго на российское золото еще в 2022 году и закупала только то золото, которое было вывезено из РФ до санкций. Сейчас доступные к покупке запасы практически иссякли. Обсуждаемые Евросоюзом ограничения на перевалку российского СПГ в европейских портах с реэкспортом в третьи страны могут затронуть 11,8 млн тонн контрактных обязательств завода «Ямал СПГ» компании НОВАТЭК. Если эти меры будут приняты в конце июня, завод может быть вынужден объявить форс-мажор по этим объемам. Экспорт бензина из России может быть разрешен уже на этой неделе – правительство согласовало все детали. Постановление будет опубликовано ближе к концу недели, когда новое правительство окончательно сформируется. Разрешение на экспорт будет действовать до 30 июня.

0

Нет комментариев

экономика, форексмарт, финансы, торговля, события, рынок, новости, нефть, золото, биткоин

|

|

ForexMart →

Пауэлл обнадёживает инвесторов: Nasdaq закрывается на рекордной высоте с упором на индекс цен

ForexMart 15 мая 2024

|

|

Nasdaq достиг нового исторического максимума во вторник на фоне закрытия, в то время как индексы S&P 500 и Dow также показали рост благодаря комментариям председателя Федеральной резервной системы Джерома Пауэлла, который успокоил инвесторов в преддверии важного отчёта о потребительской инфляции, ожидаемого в среду. Цены производителей в США в апреле возросли сильнее прогнозов, особенно из-за значительного удорожания услуг и товаров, что заставило инвесторов пересмотреть ожидания относительно снижения процентных ставок в сентябре. Однако, выступая во вторник, Пауэлл охарактеризовал последние данные по индексу цен производителей как смешанные, а не как указание на нагревание экономики, учитывая также и пересмотренные в меньшую сторону данные за предыдущий период. Комментарий Пауэлла о том, что он не ожидает ближайшего повышения процентной ставки, несмотря на последние данные о высокой инфляции, также добавил оптимизма среди инвесторов. "Рынок теперь более уверен в высоких ставках на длительный срок. Основное обсуждение касалось возможности повышения ставок, и Пауэлл подчеркнул, что в настоящее время это не рассматривается", — прокомментировала Линдси Белл, главный стратег компании 248 Ventures из Шарлотты, Северная Каролина. Она также отметила, что рост акций наблюдался на фоне падения доходности казначейских облигаций. "Кажется, что облигационный рынок адаптируется, а фондовый рынок реагирует на облигационный", — добавила Белл. Тем не менее в преддверии среды инвесторы с осторожностью ожидали данных по индексу потребительских цен, чтобы понять, будут ли продолжаться неожиданные показатели роста, зафиксированные в первом квартале и апреле. Постоянная инфляция и стабильность на рынке труда вызвали пересмотр ожиданий относительно первоначального снижения ставок Федеральной резервной системы с марта на сентябрь. Тем не менее в текущем году рынок акций показал значительный рост благодаря высоким квартальным доходам, превысившим ожидания, и перспективам возможного снижения ставок Федеральной резервной системой. В то время как высокотехнологичный индекс Nasdaq уверенно обновил рекорд, установленный 11 апреля, индекс S&P 500 закончил торговый день на 0,1% ниже своего максимального закрытия 28 марта. Аналогично, Dow Jones закрылся на уровне менее чем 1% от своего рекордного показателя, также достигнутого 28 марта. Индекс Dow Jones Industrial Average вырос на 126,60 пункта или 0,32%, достигнув 39 558,11. Индекс S&P 500 добавил 25,26 пункта или 0,48%, достигнув 5 246,68, в то время как Nasdaq Composite вырос на 122,94 пункта или 0,75%, до уровня 16 511,18. Среди 11 ключевых промышленных секторов по версии индекса S&P самый значительный спад показали потребительские товары, потеряв 0,2%, тогда как технологический сектор возглавил рост, прибавив 0,9%. Акции Alphabet (GOOGL.O) увеличились на 0,7% после того, как компания Google продемонстрировала инновации в использовании искусственного интеллекта, включая обновление чат-бота Gemini и улучшения в поисковой системе. Акции Home Depot (HD.N) закрылись с понижением на 0,1%, после того как в течение дня они упали более чем на 2%. Это снижение последовало за квартальным отчетом ритейлера, который показал неожиданное сокращение продаж в одних и тех же магазинах, поскольку потребители переключились на меньшие домашние проекты и сократили расходы на дорогие товары. Акции Alibaba, торгующиеся в США, потеряли 6% в стоимости после объявления о снижении прибыли на 86% за четвертый квартал. Акции производителя спортивной обуви On Holding подскочили на 18,3% после того, как компания улучшила свой годовой прогноз продаж, опередив квартальные ожидания благодаря высокому спросу на свои кроссовки. Президент США Джо Байден анонсировал введение резких повышений тарифов на импорт ряда китайских товаров, включая электромобили, компьютерные чипы и медицинскую продукцию. Акции китайского производителя электромобилей Li Auto, также зарегистрированные в США, упали более чем на 2%, в то время как акции Tesla (TSLA.O) поднялись более чем на 3%. Акции AMC Entertainment (AMC.N) взлетели почти на 32% до $6,85, а акции Koss Corp (KOSS.O) увеличились на 40,7% до $6,15, отмечаясь среди других акций, популярных во время мем-ралли 2021 года и акций, находящихся в шортовой позиции. На Нью-Йоркской фондовой бирже (NYSE) акции AMC и GameStop стали наиболее активно торгуемыми, а общее число акций, показавших рост, превысило число падающих в соотношении 2,43 к 1, с зафиксированными 358 новыми максимумами и 31 новым минимумом. Азиатские фондовые рынки показали рост в среду, в то время как американский доллар ослаб, поскольку инвесторы анализировали неоднозначные данные о ценах производителей в США и ожидали ключевого отчёта о потребительских ценах, который может существенно повлиять на ближайшую монетарную политику Федеральной резервной системы. Широкий индекс акций Азиатско-Тихоокеанского региона MSCI за пределами Японии (.MIAPJ0000PUS) увеличился на 0,38%, достигнув нового 15-месячного максимума на протяжении торговой сессии. Японский Nikkei (.N225) вырос на 0,58%. Последние данные показали, что в апреле цены производителей в США выросли больше, чем ожидалось, что указывает на стойкость инфляции на начало второго квартала. Акции GameStop (GME.N) и AMC (AMC.N), популярные среди розничных инвесторов, значительно подскочили после сообщений от Кита Гилла, известного как «Рычащий котенок», что привело к дискуссиям о возможном возвращении ключевой фигуры мем-ралли 2021 года. На китайском рынке акции начали день с падения: индекс голубых фишек (.CSI300) уменьшился на 0,16%, а индекс Hang Seng (.HSI) в Гонконге упал на 0,22%. Президент США Джо Байден анонсировал значительное повышение тарифов на некоторые китайские импортные товары, включая электромобили, компьютерные чипы и медицинские изделия. На валютных рынках доллар продолжал снижение, поскольку инвесторы воздерживались от активных действий в преддверии публикации данных по индексу потребительских цен, а евро приблизился к своему месячному максимуму, последний раз торгуясь по курсу 1,0817 доллара. Индекс доллара США, отражающий стоимость американской валюты против корзины из шести основных валют, был замечен на уровне 105,01. Иена торговалась по 156,36 за доллар, достигнув во вторник двухнедельного минимума в 156,80, что вызвало опасения новых валютных интервенций со стороны японских регуляторов. 29 апреля иена упала до 34-летнего минимума на отметке 160,245 за доллар, после чего последовали агрессивные закупки иены, которые, как предполагают трейдеры и аналитики, были осуществлены Банком Японии и Министерством финансов Японии. Цены на сырьё возросли в ответ на угрозу крупных лесных пожаров канадским нефтеносным пескам, а также в преддверии ожидаемого снижения запасов сырой нефти и бензина в США в тот же день. Цена на нефть WTI в США увеличилась на 0,4%, достигнув $82,71 за баррель, в то время как цена на нефть марки Brent выросла на 0,5% и составила $78,39 за баррель. Спотовая цена на золото практически не изменилась и находилась на уровне $2356,79 за унцию. |

|

ForexMart 14 мая 2024

|

|

Американская валюта продолжает победное шествие в преддверии выхода отчетов по инфляции в США и выступления Джерома Пауэлла, председателя ФРС. Гринбеку нелегко оставаться на плаву и при этом двигаться к новым высотам, но он полон оптимизма. Такой настрой разделяют многие аналитики и участники рынка, сохраняя уверенность в хороших перспективах USD. В текущем году американская валюта оказалась наиболее эффективной по сравнению с другими ведущими платежными средствами. Этому способствовали ожидания по поводу дальнейшего снижения ключевой ставки ФРС и позитивные макроэкономические данные из США. Немаловажную роль в укреплении доллара сыграли внутренние экономические факторы, а именно стратегия Белого дома в отношении импорта и предстоящего введения пошлин в отношении КНР. По оценкам специалистов, дешевый импорт снижает внутренние цены и способен помочь в борьбе с инфляцией в США. Однако администрация президента Джо Байдена выбрала другой путь, отмечают аналитики. «Американские власти готовы ввести новые тарифы, которые могут повысить рентабельность и еще больше подтолкнуть инфляцию», – подчеркивают валютные стратеги Crеdit Agricole. Напомним, что во вторник, 14 мая, администрация Джо Байдена намерена повысить тарифы на импорт китайских электромобилей с 25% до 100% в рамках усилий по защите американской промышленности в преддверии президентских выборов. По мнению ряда валютных стратегов, повышение новых импортных пошлин на китайские товары благоприятно для гринбека. Тем не менее участники рынка опасаются обострения торгового конфликта между США и КНР, поскольку администрация Белого дома повышает тарифы на китайские электромобили, полупроводники, солнечную энергию и др. Однако американская валюта выигрывает от этого противостояния. По мнению Ульриха Лойхтманна, руководителя исследовательского отдела Commerzbank, это позитивная новость для доллара. Длительная торговая война между Вашингтоном и Пекином поддерживает повышенное ценовое давление в США. Это позволяет Федрезерву находиться в несколько безмятежном состоянии, в бездействии, и сохраняет преимущество USD перед другими валютами. «Когда американское правительство создает инфляционное давление и вынуждает ФРС проводить ограничительную денежно-кредитную политику, доллар получает мощную поддержку», – уверен У. Лейхтман. По мнению аналитиков, период ослабления гринбека, зафиксированный с апреля по начало мая, – это временное явление. В дальнейшем эксперты ожидают постепенного снижения пары EUR/USD. Согласно отчетам швейцарского банка Julius Baer, недавнее падение доллара является результатом растущей уверенности рынка в том, что в текущем году Федрезерв снизит процентные ставки. «На этом фоне доллар сохраняет преимущество в процентных ставках, которое будет усиливаться, поскольку ФРС и ЕЦБ начнут сокращать ставки в ближайшие месяцы», – утверждает Дэвид Александер Майер, аналитик Julius Baer. В настоящее время представители ФРС обсуждают первое снижение процентной ставки, которого рынки ожидают в сентябре. «Кроме того, Америке приходится демонстрировать свое превосходство по сравнению с другими экономиками, такими как еврозона. Несмотря на замедление экономического роста в США, страны ЕС не отстают, а стараются восстанавливаться, хоть и медленно, после недавнего спада», – добавляет А. Майер. Текущая ситуация формирует благоприятные условия для гринбека, который продолжает укрепляться. На этом фоне в Julius Baer сохраняют оптимистичный трехмесячный прогноз по паре EUR/USD на уровне 1,0400. В долгосрочной перспективе, то есть в условиях снижения ставок ФРС, эксперты ожидают, что пара EUR/USD вернется к текущим уровням, прогнозируя 1,0800 в ближайшие 12 месяцев. По оценкам аналитиков, в данный момент пара EUR/USD выиграла от умеренного давления продаж на доллар и закрылась на положительной территории в понедельник, 13 мая. Во вторник, 14 мая, тандем оставался относительно спокойным, торгуясь ниже круглого уровня 1,0800, достигнутого недавно. В моменте пара EUR/USD находилась вблизи 1,0786, стараясь вернуться к высоким значениям. Небольшое улучшение настроений в отношении риска помешало гринбеку привлечь внимание инвесторов и позволило тандему подняться. Однако в любой момент ситуация может измениться. В фокусе внимания рынков – предстоящие данные по инфляции в США и выступление Джерома Пауэлла, председателя ФРС. Во вторник, 14 мая, Бюро трудовой статистики США опубликует отчеты по индексу цен производителей (PPI) за апрель. Рынки ожидают роста этого индикатора на 0,3% в месячном сопоставлении после увеличения на 0,2% в марте. Более сильное, чем прогнозировалось, увеличение индекса цен производителей в месячном выражении поддержит доллар и заставит пару EUR/USD повернуть на юг. Однако при слабом показателе PPI может начаться ралли рисковых активов, что негативно повлияет на гринбек и поможет паре EUR/USD укрепиться. В среду, 15 мая, ожидается публикация данных по индексу потребительских цен (CPI) в США. Выступление Дж. Пауэлла, председателя Федеральной резервной системы, запланировано вечером во вторник, 14 мая. Если глава регулятора не оправдает ожиданий рынка по поводу разворота курса монетарной политики, то USD может резко взлететь. По предварительным оценкам, вероятность сохранения ставки ФРС в сентябре на текущем уровне составляет 40%. Эксперты допускают, что при таком сценарии доллар превзойдет своих конкурентов. |

|

ForexMart 8 мая 2024

|

|

В среду японская валюта продолжает снижаться в паре со своим американским визави, игнорируя ястребиные заявления главы BOJ Кадзуо Уэды, прозвучавшие на старте дня. Также долларовых быков не останавливает очередное предупреждение об интервенции, сделанное сегодня утром министром финансов Японии Шиничи Судзуки. Разбираемся, почему трейдеры по-прежнему настроены на продажу иены и во что это рискует вылиться В минувший вторник иена упала по отношению к доллару США на 0,55%, до отметки 154,73, после подъема более чем на 3% на прошлой неделе, что стало ее самым большим с начала декабря 2022 года недельным приростом в процентном отношении. Многие участники рынка считают, что резкий скачок японской валюты на прошедшей семидневке стал результатом двух интервенций со стороны Токио, хотя правительство Японии до сих пор не подтвердило свою причастность к этому. Терпение властей, которые давно предупреждали спекулянтов о возможном вмешательстве, могло лопнуть, когда иена опустилась к доллару до самой низкой за 34 года отметки 160,245. По оценкам аналитиков Bloomberg, японское правительство потратило на прошлой неделе на покупку иены в общей сложности около $59 млрд, что сопоставимо с суммой, которую оно заплатило за три интервенции осенью 2022 года. Однако, как и два года назад, эффект от вмешательства оказался очень кратковременным. На этой неделе иена возобновила свое падение к доллару, даже несмотря на его общую слабость, вызванную укреплением голубиных ожиданий рынка относительно будущей монетарной политики ФРС. Напомним, что опубликованные в минувшую пятницу данные с американского рынка труда оказались слабее прогнозов, что склонило трейдеров в сторону более раннего и интенсивного снижения ставок в США в текущем году. Если до публикации Нонфармов инвесторы рассматривали в качестве основного сценария ноябрьское сокращение, то теперь их фокус внимания сместился на сентябрь. Также участники рынка изменили свои прогнозы относительно темпов смягчения – с одного до двух раундов снижения ставок в 2024 году. С другой стороны, трейдеры по-прежнему уверены, что Банк Японии, который в прошлом месяце впервые с 2007 года поднял ставки, в дальнейшем будет менять свою ДКП плавно и постепенно. В настоящее время они ожидают, что в этом году регулятор поднимет показатель лишь один раз и, скорее всего, на своем октябрьском заседании. Если рыночные прогнозы в отношении политики ФРС и BOJ сбудутся, разница в процентных ставках США и Японии по-прежнему останется очень большой, что будет благоприятствовать доллару, а не иене. Именно по этой причине сейчас многие трейдеры продолжают активно открывать длинные позиции по паре USD/JPY, используя ее недавний откат, вызванный японскими интервенциями, как отличную возможность купить актив по более низкой цене. По данным Токийской финансовой биржи, объем покупок долларов за иены индивидуальными японскими инвесторами достиг 27,3% от общего объема сделок по состоянию на 3 мая, что является крупнейшим в этом году показателем. Согласно отчету BOJ, физические лица в Японии являются значительной силой на валютном рынке. В настоящее время на их долю приходится почти 30% мировой торговли валютой розничными инвесторами. Этот факт подчеркивает трудности, с которыми сталкиваются японские чиновники, пытаясь предотвратить дальнейшее обесценивание курса иены. Возобновление падения JPY после того, как на прошлой неделе власти впервые с 2022 года вышли на рынок, вызвало повышенную обеспокоенность как в правительстве, так и в Банке Японии. Сегодня утром Министр финансов Шиничи Судзуки заявил, что власти готовы использовать все доступные средства для борьбы с чрезмерным падением курса иены, которое наносит ущерб домохозяйствам и компаниям из-за роста цен на импорт. – Хотя у слабой иены есть плюсы и минусы, прямо сейчас у меня есть серьезные опасения по поводу негативной стороны, связанной с повышением цен на импорт, – отметил чиновник. Аналогичное заявление сделал сегодня утром и председатель BOJ Кадзуо Уэда, который буквально вчера обсудил текущую ситуацию по иене с премьер-министром страны Фумио Кисидой. Важно отметить, что переговоры К. Уэды и Ф. Кисиды состоялись всего через семь недель после обсуждения, которое они провели 19 марта, что является необычной частотой. Это подчеркивает растущее беспокойство среди японских чиновников по поводу снижения курса JPY. На старте среды глава ЦБ заявил, что колебания иены могут оказать значительное влияние на экономику и цены, поэтому он не исключает вероятность того, что регулятору придется "скорректировать степень денежно-кредитной политики". По мнению наблюдателей Банка Японии, таким образом К. Уэда дал четко понять, что продолжение снижения иены может вынудить BOJ провести повторное повышение ставок в ближайшей перспективе. Напомним, что похожее заявление из уст председателя ведомства мы услышали сразу же после апрельского заседания Банка Японии. Правда, тогда чиновник подчеркнул, что недавнее падение иены не оказало непосредственного влияния на трендовую инфляцию, ускорение которой необходимо для активной нормализации курса BOJ. Вероятно, именно по этой причине сегодня утром рынок проигнорировал ястребиные намеки К. Уэды, и японская валюта продолжила падать в паре с долларом. На момент подготовки публикации актив USD/JPY подскочил до 155,20, что на 2% выше месячного минимума 151,86, достигнутого 3 мая. Большинство аналитиков склоняются к тому, что в ближайшей перспективе трейдеры продолжат играть на повышение мажора доллар–иена, учитывая сохраняющуюся сильную монетарную дивергенцию между Японией и США. – Если мы увидим внезапное, резкое движение USD/JPY наверх, думаю, власти Японии снова выйдут на рынок, чтобы поддержать иену. Но если мы продолжим наблюдать постепенное повышение курса доллара к иене, я очень сомневаюсь в повторной интервенции, - поделилась мнением валютный стратег Commonwealth Bank of Australia Кэрол Конг. Аналитики Bloomberg также видят потенциал укрепления пары USD/JPY в ближайшей перспективе, но предупреждают о том, что настроения трейдеров могут резко измениться, когда котировка вплотную подойдет к уровню 157,00, вблизи которого японские власти на прошлой неделе провели вторую интервенцию. – По мере приближения к отметке 157,00 инвесторы, скорее всего, будут искать место для продажи доллара к иене, ожидая вмешательства Токио, – отметили эксперты. Потенциальными триггерами для пары USD/JPY на этой неделе, на которой нас ждет довольно легкий экономический календарь, станет пятничная публикация индекса настроения американских потребителей от Мичиганского университета. Более высокий показатель подстегнет доллар к росту по всем направлениям, включая иену. Также поддержать американскую валюту в конце недели могут более ястребиные комментарии членов ФРС. Ожидается, что в пятницу выступят Лиза Кук и Мишель Боуман. |

|

ForexMart 7 мая 2024

|

|

Согласно информации СМИ, китайская энергетическая компания Sinopec планирует начать закупки 1,5 млн тонн сжиженного природного газа (СПГ) у канадской компании Pembina Pipeline, начиная с 2028 года. Предполагается, что основным источником поставок станет завод Cedar LNG, строительство которого в настоящее время ведут сама Pembina и индийская Haisla First Nation. Проект, стоимость которого оценивается в $4 млрд, планируется совместно развивать двумя компаниями. Помимо закупок газа, Sinopec хотела бы получить долю в проекте, но какую, не сообщается. Ожидается, что Cedar станет одним из первых экспортных терминалов СПГ в Канаде и обеспечит прямой доступ канадского газа на азиатские рынки. Этот шаг поможет Китаю снизить свою экспортную зависимость от США, что является важным стратегическим шагом для страны. Ранее Sinopec заключила соглашение о закупке 4 млн тонн СПГ в год в Катаре у государственной QatarEnergy на протяжении 27 лет. В то же время, в конце прошлого года китайские государственные нефтегазовые компании CNPC и Cnooc обратились к США с просьбой снять санкции с российского проекта «Арктик СПГ 2», который должен был поставлять газ в Китай. Однако на данный момент судьба этого проекта остается под вопросом из-за отсутствия судов. |

|

ForexMart 7 мая 2024

|

|

Американские фондовые индексы завершили торги в понедельник ростом, отмечая третью подряд положительную сессию. Инвесторы вновь питают надежды на возможное снижение процентных ставок Федеральной резервной системой в текущем году. Мировые фондовые индикаторы также выросли на фоне оптимизма по поводу вероятного снижения ставок. В то же время японская иена ослабла по отношению к доллару после резкого подъема на прошлой неделе, связанного с предполагаемой валютной интервенцией. Ожидания снижения ставок центральным банком США снизились в течение года из-за более устойчивой инфляции. Некоторые инвесторы начали опасаться, что снижение ставок вообще не состоится, что привело к падению рынков в апреле. Однако данные за пятницу показали, что рост числа рабочих мест в США в апреле замедлился сильнее, чем ожидалось. Это ослабило давление на Федеральную резервную систему, уменьшая вероятность сохранения высоких ставок на продолжительное время. В сочетании с неожиданно позитивным корпоративным отчетным сезоном это придало инвесторам новый импульс для роста на последних сессиях. На прошлой неделе ФРС дала понять, что готова рассмотреть снижение процентных ставок, но желает убедиться в устойчивом снижении инфляции перед тем, как принимать это решение. В понедельник представители ФРС повторили это заявление. Президент Федерального резервного банка Ричмонда Томас Баркин отметил, что текущий уровень процентных ставок должен достаточно замедлить экономику, чтобы вернуть инфляцию к целевому показателю центрального банка в 2%. При этом прочный рынок труда предоставляет время для ожидания. Сейчас трейдеры ожидают снижения ставок ФРС на 46 базисных пунктов к концу 2024 года, причем первое снижение прогнозируется в сентябре или ноябре, согласно данным приложения вероятности ставок LSEG. Акции на обеих сторонах Атлантики, а также в Азии выросли. Отчет о рынке труда США в пятницу оказался мягче, чем ожидалось, что привело к возобновлению ставок на смягчение денежно-кредитной политики Федеральной резервной системы уже в сентябре. Индекс доллара, отражающий курс американской валюты по отношению к шести основным торговым партнерам, снижался четвертую сессию подряд. Это произошло после того, как пятничные данные показали самый низкий прирост рабочих мест с октября, развеяв опасения, что ФРС может снова повысить ставки. Тем не менее перспектива инфляции остается неопределенной, поскольку рынок надеется, что процентные ставки будут достаточно ограничительными, чтобы замедлить экономику и снизить темпы роста цен, отметил Конгер. Индекс Dow Jones вырос на 176,59 пункта, или 0,46%, достигнув 38 852,27. Индекс S&P 500 прибавил 52,95 пункта, или 1,03%, достигнув 5 180,74. Индекс Nasdaq Composite вырос на 192,92 пункта, или 1,19%, достигнув 16 349,25. Большинство секторов индекса S&P 500 завершили торги на положительной ноте. Энергетический сектор был одним из лидеров роста, отчасти благодаря тому, что фьючерсы на природный газ в США достигли самого высокого уровня за 14 недель. Акции производителей микросхем в целом выросли в понедельник, включая акции Arm Holdings, которые прибавили 5,2% в преддверии публикации прибыли на этой неделе. Акции Micron Technology (MU.O) выросли на 4,7% после того, как Baird повысил их рейтинг. Акции Advanced Micro Devices (AMD.O) и Super Micro Computer (SMCI.O) также выросли на 3,4% и 6,1% соответственно, восстанавливая позиции, утраченные после разочаровывающих доходов прошлой недели. Акции Paramount Global (PARA.O) поднялись на 3,1% после завершения эксклюзивных переговоров с Skydance Media без заключения сделки, что позволило специальному комитету рассмотреть предложения от других участников торгов. Акции Tyson Foods (TSN.N) снизились на 5,7%, несмотря на превышение ожиданий Уолл-стрит по прибыли во втором квартале, поскольку компания предупредила о давлении на потребителей из-за устойчивой инфляции. В то же время акции Spirit Airlines (SAVE.N) упали на 9,7% до рекордного минимума после слабого прогноза по доходам на второй квартал. Индекс S&P 500 установил 29 новых 52-недельных максимумов и 2 новых минимума, а Nasdaq зафиксировал 150 новых максимумов и 54 новых минимума. В Европе межрегиональный индекс STOXX 600 (.STOXX) вырос на 0,53%. Это произошло на фоне признаков того, что Европейский центральный банк уверен в снижении ставок, поскольку инфляция в еврозоне продолжает замедляться, как отметили трое политиков ЕЦБ. Филип Лейн, Гедиминас Симкус и Борис Вуйчич высказали мнение, что данные по инфляции и экономическому росту подтверждают их уверенность в том, что инфляция в еврозоне, которая составила 2,4% в апреле, снизится до целевого уровня центрального банка в 2% к середине следующего года. Мировой индекс акций MSCI (.MIWD00000PUS) вырос на 0,50% и закрылся на отметке 1066,73, что стало его самым высоким уровнем с июня 2022 года. Рынки в Великобритании и Японии были закрыты из-за праздников. Индекс доллара снизился на 0,07% до 105,10, в результате чего евро поднялся на 0,07% до $1,0766. Goldman Sachs повысил прогноз роста прибыли на акцию в 2024 году для компаний из индекса STOXX 600 (.STOXX) до 6% с 3%. В банке отметили, что годовой рост цен на нефть марки Brent на 10% добавляет около 2,5 процентных пунктов к годовому росту прибыли на акцию, а снижение курса евро/доллара на 10% добавляет примерно столько же. Доходность казначейских облигаций снизилась, поскольку инвесторы оценили вялое создание рабочих мест на прошлой неделе, что укрепило мнение о том, что экономика США не перегрета и не будет препятствовать снижению ставок. Доходность 10-летних казначейских облигаций США снизилась на 1,3 базисных пункта до 4,487% с 4,5% в пятницу вечером. Трейдеры сейчас ожидают снижения ставок ФРС на 43 базисных пункта к концу года, причем первое снижение может произойти в сентябре, согласно данным приложения вероятности ставок LSEG. В последние недели трейдеры сократили свои ожидания до одного снижения из-за признаков устойчивой инфляции. Цены на нефть выросли после того, как Саудовская Аравия повысила июньские цены на сырую нефть для большинства регионов. Кроме того, маловероятная перспектива быстрого соглашения о прекращении огня в секторе Газа возродила опасения о возобновлении боевых действий между ХАМАС и израильскими силами. Цена на нефть в США выросла на 37 центов до $78,48 за баррель, а нефть Brent поднялась на 37 центов до $83,33 за баррель. Индекс акций Азиатско-Тихоокеанского региона MSCI за пределами Японии (.MIAPJ0000PUS) достиг самого высокого уровня с февраля 2023 года, прибавив 0,66%, в то время как индекс голубых фишек Китая (.CSI300) вырос на 1,5%. Гонконгский индекс Hang Seng (.HSI) вырос на 4,7% на прошлой неделе, продемонстрировав самую длинную серию дневных выигрышей с 2018 года. В понедельник индекс закрылся на 0,55% выше. В других странах трейдеры остаются настороженными из-за возможной волатильности иены после прошлых подозрений о вмешательстве японских властей, направленном на остановку резкого падения валюты. Предполагается, что Токио потратил более 9 триллионов иен (59 миллиардов долларов) на поддержку своей валюты на прошлой неделе, что, по данным Банка Японии, привело к укреплению иены с 34-летнего минимума в 160,245 за доллар примерно до месячного максимума 151,86 в течение недели. В понедельник иена частично сдала свои позиции и последний раз торговалась на уровне 153,95 за доллар, что представляет снижение на 0,63%. Цены на золото поднялись на фоне ослабления доллара. Фьючерсы на американское золото с поставкой в июне выросли на 0,9% до $2331,20 за унцию. Биткойн прибавил 0,65% до $63 343,00, а эфириум снизился на 1,2% до $3 077,3. |

|

ForexMart 7 мая 2024

|

|

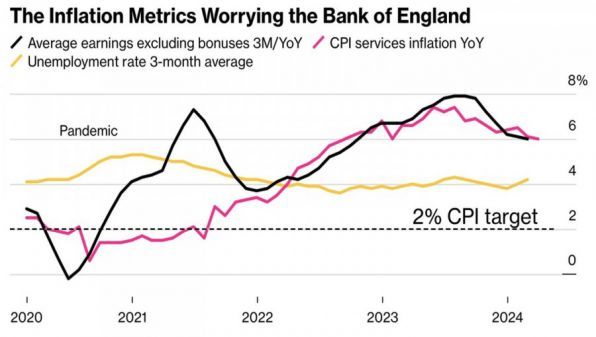

И первые станут последними. В январе-мае американский доллар и фунт уверенно возглавляли гонку лучших исполнителей среди валют G10. Однако замедление экономики США и приближение парламентских выборов в Британии могут серьезно изменить расстановку сил на Forex. Неудивительно, что индекс USD просел после разочаровывающей статистики по американской занятости за апрель, а успехи «быков» по GBP/USD были наименее ощутимы по сравнению с другими долларовыми парами. Выборы в местные органы власти в Британии завершились оглушительным поражением Консерваторов, что приближает оппозиционных Лейбористов к победе на голосовании за состав парламента во второй половине года. Сколько бы ни заманивали Риши Сунак и Джереми Хант электорат обещаниями фискальных стимулов, плачевное состояние экономики расширило гандикап в рейтингах до 20 п.п. в пользу партии труда. По мнению ING, политика не является фактором риска для стерлинга, однако можно с этим поспорить. Глядя на его скромные успехи против доллара США после выхода в свет статистики по американской занятости за апрель, напрашивается вывод, что что-то сдерживало «быков» по GBP/USD. Уж не политика ли? Deutsche Bank считает, что экономика. По его мнению, слабость последней вкупе с уверенностью членов MPC в дальнейшем замедлении инфляции позволяет рассчитывать на дополнительный голос в пользу снижения ставки РЕПО в мае. Вполне возможно, Банк Англии подаст сигнал о старте монетарной экспансии в июне, что стало бы серьезным ударом для фунта. В настоящее время срочный рынок не ожидает ослабления денежно-кредитной политики ранее сентября. Динамика зарплат, инфляции и безработицы в Британии JP Morgan прогнозирует, что после четырех месяцев падения подряд нисходящий тренд по GBP/USD продолжится и в мае. Банк делает ссылку на сезонную слабость стерлинга. По итогам последнего месяца весны он терял позиции против доллара США в 12 случаях из последних 15. JP Morgan считает, что во втором квартале пара опустится до отметки 1,22. На первый взгляд, подобные прогнозы не лишены оснований. ОЭСР прогнозирует, что ВВП Туманного Альбиона в 2024 вырастет на скромные 0,4%, что является худшей динамикой показателя среди всех стран G7 за исключением Германии. Инфляция замедлится до 2,7% к концу текущего года и до 2,3% к концу следующего. В качестве основных причин называются мягкий внешний спрос, который будет препятствовать улучшению условий торговли, и политическая неопределенность, ставящая палки в колеса инвестициям в бизнес. Месячная динамика фунта против доллара США ОЭСР ожидает, что Банк Англии снизит ставку РЕПО с 5,25% до 3,75% к финишу 2025. Начнет он это делать в третьем квартале. Технически на дневном графике GBP/USD был сформирован пин-бар. Если «медведям» удастся обновить его минимум на 1,252, появится возможность нарастить открытые от 1,261 шорты. В обратном случае фиксируем прибыль по ним и начинаем искать точки для входа в лонг в направлении 1,27 и 1,28. |

|

ForexMart 6 мая 2024

|

|

В период азиатской торговой сессии вторника Резервный банк Австралии проведёт своё очередное – майское – заседание. Формальные итоги этой встречи предрешены: регулятор наверняка сохранит все параметры денежно-кредитной политики в прежнем виде. Данный факт не окажет какого-либо значимого влияния на пару aud/usd. Всё внимание трейдеров будет приковано к формулировкам сопроводительного заявления и риторике главы РБА Мишель Буллок. Предварительные сигналы фундаментального характера позволяют предположить, что Резервный банк ужесточит свою позицию. Основная причина – рост инфляции. Согласно обнародованным в апреле данным, мартовский индекс потребительских цен ускорился до отметки 3,5% в месячном исчислении при прогнозе 3,4%. На протяжении трёх предшествующих месяцев показатель выходил на уровне 3,4%, и март должен был стать четвёртым месяцем в этом ряду. Однако вопреки прогнозам индекс ускорился и обновил максимум с ноября прошлого года. В «зелёной зоне» вышли и данные по росту инфляции за первый квартал. В годовом выражении индекс потребительских цен в Австралии вырос на 1,0% при прогнозе роста на 0,8% (после достаточно резкого спада в 4 квартале до 0,6%). В квартальном исчислении показатель также вышел в зелёной зоне, оказавшись на отметке 3,6%, тогда как большинство экспертов прогнозировало его спад до 3,4%. Рынок труда также не способствует смягчению позиции РБА. В частности, показатель прироста числа занятых в позапрошлом месяце снизился всего на 6 тысяч (сокращение числа рабочих мест привело к незначительному повышению уровня безработицы). Но здесь есть один немаловажный нюанс: количество занятых полный рабочий день увеличилось почти на 28 тысяч (27,9 тыс.), тогда как частичная занятость сократилась на 34,5 тысячи. О чём говорят эти цифры? Прежде всего о том, что перспективы смягчения монетарной политики отодвинулись далеко за горизонт. Резервный банк (как минимум) будет придерживаться выжидательной позиции, озвучивая при этом «умеренно-ястребиную» риторику. Такое сочетание может оказать поддержку оззи. Но некоторые эксперты допускают и более радикальный вариант развития событий. В частности, валютные стратеги Capital Economics предупредили своих клиентов о том, что австралийский регулятор может завтра повысить процентную ставку на 25 базисных пунктов. Это будет действительно неожиданное решение, так как буквально на предыдущем заседании РБА регулятор исключил из текста сопроводительного заявления формулировку о возможном ужесточении денежно-кредитной политики (то есть убрал фразу о том, что «дальнейшее повышение процентной ставки может быть целесообразным»). Другими словами, Резервный банк фактически поставил точку в цикле ужесточения ДКП, но теперь снова может сделать разворот на 180 градусов. По мнению экспертов Capital Economics, такой сценарий вполне вероятен, учитывая факт того, что инфляция оказалась более устойчивой и высокой, чем ожидал Центробанк. А рынок труда и заработная плата в секторе услуг могут сохранять давление на цены «в течение более длительного срока». Аналитики даже приводят исторические аналогии, указывая, что за последние 25 лет Резервный банк 7 раз прибегал к повышению процентной ставки, когда урезанная средняя (trimmed mean) квартальная инфляция составляла не менее 1%. С 1999 года было всего три исключения в этой закономерности. Одно из них – на финальном этапе пандемии коронавируса, в начале 2022 года. Стоит отметить, что, согласно последним данным, в марте этот показатель (trimmed mean) составил 1,0% при прогнозе 0,8%. И всё же базовым сценарием майского заседания является сохранение статус-кво по ставке и ужесточение риторики – как в контексте сопроводительного заявления, так и в контексте заявлений главы ЦБ. Это означает, что регулятор вернёт в текст итогового коммюнике фразу о том, что Резервный банк может повысить процентную ставку в случае такой необходимости. Это стандартная формулировка, на которую долгое время никто не обращал внимание. Но её «реинкарнация» – это совершенно иное дело. Это ястребиный сигнал, который рынок вряд ли проигнорирует. Таким образом, итоги майского заседания РБА, вероятней всего, будут носить ястребиный характер. Но для усиления северного тренда покупателям aud/usd нужны чёткие мессиджи о том, что Центробанк может прибегнуть к ужесточению монетарной политики (зафиксированные либо в сопроводительном заявлении, либо риторикой Буллок). В ином случае австралийский доллар станет жертвой завышенных ожиданий рынка. С точки зрения техники пара aud/usd на дневном графике находится между средней и верхней линиями индикатора Bollinger Bands, а также над всеми линиями индикатора Ichimoku (в том числе облака Kumo), который демонстрирует бычий сигнал «Парад линий». Ближайшей целью северного движения выступает отметка 0,6650 (верхняя линия Bollinger Bands на D1). Основная цель расположена на сто пунктов выше, то есть на отметке 0,6750, которая соответствует верхней линии Bollinger Bands, но уже на недельном графике. |

|

ForexMart 2 мая 2024

|

|

Американской валюте вновь пришлось отступить и отдать трон европейской. При этом эксперты уверены, что победа евро – это дом на песке, который может разрушиться от дуновения суровых финансовых ветров. Тем не менее «европеец» старается удержаться на плаву, а гринбек – вернуть себе утраченные позиции. Вечером в среду, 1 мая, доллар существенно снизился после решения ФРС по ставкам. При этом индекс доллара (USDX) упал после безуспешных попыток обновить полугодовые максимумы выше 106,5 пункта. Утром в четверг, 2 мая, пара EUR/USD курсировала вблизи 1,0714. Позже евро поднялся до 1,0725, демонстрируя уверенный рост, но затем откатился к 1,0709. На этом фоне гринбек, наблюдая за триумфом «европейца», старался найти лазейку для дальнейшего подъема. Причиной кратковременного проседания USD эксперты считают решение ФРС сохранить ключевую ставку на прежнем уровне. По итогам двухдневного заседания FOMC, проходившего с 30 апреля по 1 мая, регулятор шестой раз подряд оставил процентную ставку на уровне 5,25%–5,5% годовых. Данное решение совпало с ожиданиями рынка. Помимо этого, с июня Федрезерв замедлит темпы сокращения своих запасов ценных бумаг. Регулятор планирует снизить ежемесячный лимит погашения казначейских гособлигаций с $60 млрд до $25 млрд. Напомним, что процентная ставка ФРС остается на максимальном уровне с января 2001 года, когда она составляла 6%. Последний раз Федрезерв повышал ставку в июле 2023 года. Позже, в сентябре, ноябре, декабре 2023 года, а также в январе и марте 2024 года регулятор оставлял ее неизменной. Причина такого решения ФРС – текущая макростатистика из США, в которой фигурируют уровень инфляции и показатели рынка труда. Согласно оценкам Федрезерва, за последний год инфляция снизилась, но еще достаточно высокая. Последние данные из США свидетельствуют о том, что экономическая активность в стране растет уверенными темпами, при этом количество рабочих мест и уровень зарплат увеличиваются, а безработица остается низкой. Председатель ФРС США Джером Пауэлл объяснил решение ведомства сохранить ставку по федеральным фондам без изменений (в диапазоне 5,25%–5,5%) следующим образом: «Если инфляция окажется более устойчивой, а рынок труда – сильным, то будет уместно повременить со снижением ставок». По словам главы Федрезерва, для их уменьшения «необходимо достичь целевого уровня инфляции в 2% и дождаться ослабления рынка труда». Представители FOMC полагают, что нецелесообразно сокращать целевой диапазон ставки до тех пор, пока инфляция не приблизится к 2%. Ближайшая задача регулятора – вернуть инфляцию к целевым 2%, и тогда можно переходить к другим пунктам монетарной политики. Отметим, что данные по инфляции в США, полученные в 2024 году, оказались выше прогнозов. При этом долгосрочные инфляционные ожидания остаются неопределенными, отметил Дж. Пауэлл. Чтобы повысить ключевую ставку, регулятору нужны доказательства того, что «политика недостаточно ограничительная», а этого нет. По словам главы ФРС, «дальнейший прогресс в отношении инфляции не гарантирован; этот путь не определен». В ходе пресс-конференции Дж. Пауэлл подчеркнул, что текущая монетарная политика «является ограничительной и оказывает давление на спрос». В качестве примера глава ведомства привел ситуацию на американском рынке труда. «Мы видим подтверждение этому в отчете JOLTS. В данный момент показатели увольнений и найма нормализовались», – добавил Дж. Пауэлл. Согласно отчету Бюро трудовой статистики США (Job Openings and Labor Turnover Survey, JOLTS), к последнему рабочему дню марта количество вакансий достигло 8,488 млн. Это на 325 тыс. ниже пересмотренного показателя в 8,813 млн, подчеркивают эксперты. Данное значение оказалось ниже прогноза в 8,680 млн. Согласно отчету JOLTS, в первый месяц весны количество принятых на работу сотрудников «почти не изменилось и составило 5,5 млн, но снизилось на 455 тыс. в годовом соотношении». На этом фоне доллар продолжил коррекционное снижение, временно уступив лидерство «европейцу». Тем не менее аналитики уверены, что победа евро краткосрочная, а в дальнейшем гринбек наверстает упущенное. В сложившейся ситуации большинство экономистов, опрошенных агентством Reuters, ожидают первого в этом цикле снижения ставки не ранее сентября. Специалисты допускают, что на сентябрьском заседании регулятор посчитает целесообразным уменьшение ключевой ставки. Предположительно, именно осень станет плодотворным временем для Федрезерва и финансовых рынков. |

|

ForexMart 1 мая 2024

|

|

Европейская валюта слегка просела после выхода неоднозначных данных по немецкой экономике, локомотиву ЕС. Однако динамика «европейца» оказалась не слишком негативной по отношению к гринбеку. Американская валюта по-прежнему в лидерах, но и европейская не отстает. По мнению экспертов, кратковременный провал евро вскоре сменится его подъемом и стабилизацией. Единая валюта оказалась под давлением после публикации слабых данных по инфляции в Германии. Масла в огонь добавили отчеты по инфляции в еврозоне, в частности по Испании. Согласно текущим сведениям, в апреле потребительская инфляция в Германии составила 2,2% в годовом выражении. При этом эксперты ожидали ее увеличения до 2,3%. Данный показатель не изменился с марта, подчеркивают аналитики. По данным агентства Destatis, месячный прирост индекса потребительных цен в ФРГ составил 0,5%, что оказалось ниже прогнозируемого значения в 0,6%. По мнению валютных стратегов CIBC Capital Markets, текущие макроотчеты подтверждают возможное снижение ставки ЕЦБ в июне. Эти данные находятся в русле общемировой тенденции на усиление месячных темпов роста, зафиксированной в других развитых странах. По наблюдениям аналитиков, текущий тренд направлен на усиление ежемесячных темпов экономического роста. Помимо макроотчетов, Германия предоставила предварительную оценку апрельского гармонизированного индекса потребительских цен (HICP), который увеличился на 2,2% г/г и на 0,5% м/м. Это немного хуже ожиданий рынка, но выше, чем в марте. Кроме того, в еврозоне был опубликован апрельский индекс потребительского доверия, который остался на прежнем уровне (-14,7 пункта). В начале текущей недели был обнародован индекс потребительских цен в Испании. В апреле данный показатель составил 3,3% в годовом выражении. Это ниже прогнозируемых 3,4%, подчеркивают эксперты. Что касается базовой инфляции, то она достигла 2,9%, хотя ожидалось 3,2%. Отметим, что отчеты по инфляции в Испании очень важны для рынка, поскольку служат своеобразным индикатором ценовых тенденций для всего европейского региона. По мнению экономистов, инфляция в этой стране развивается быстрее, чем в других государствах евроблока. В фокусе внимания участников рынка – данные по занятости в США и предстоящие заседания ФРС. Сложившаяся ситуация способствовала росту доллара в начале недели. Однако в дальнейшем гринбек немного отступил от высоких значений. При этом фондовые рынки продемонстрировали уверенный рост, что помогло паре EUR/USD укрепиться. Последний день месяца выдался относительно позитивным для тандема. Во вторник, 30 апреля, пара EUR/USD курсировала вблизи круглого уровня 1,0700, иногда немного откатываясь, но затем возвращаясь на исходные позиции. В текущей ситуации действия рынка остаются ограниченными, поскольку инвесторы ожидают данных по занятости в США и решений Федрезерва по монетарной политике. По предварительным прогнозам, регулятор сохранит ставки на прежнем уровне. На этом фоне участники рынка ожидают «ястребиных» заявлений Джерома Пауэлла, главы ФРС. Причина – ориентация регулятора на текущие макроэкономические отчеты, свидетельствующие о замедлении роста и сохранении высокого инфляционного давления. Кроме того, на текущей неделе будут опубликованы данные по занятости в США, а именно отчет JOLTS о количестве открытых вакансий и сведения ADP о создании рабочих мест в частном секторе. Вишенкой на торте станет пятничный отчет по занятости в несельскохозяйственном секторе (NFP) Америки. В сложившейся ситуации евро существенно просел по отношению к большинству валютных пар G10, уступив гринбеку. Текущий макроотчет из еврозоны оказался для единой валюты умеренно негативным, поскольку вышел мягче ожиданий. Ключевое значение для евро будет иметь решение ЕЦБ о последующем снижении ставки в июле. По мнению аналитиков, в текущих условиях еврорегулятор может уменьшить ключевую ставку даже раньше – в начале июня. Ранее представители ЕЦБ дали понять, что готовы к сокращению процентной ставки в начале лета. Подтверждением такого решения служат текущие данные по инфляции в еврозоне. Центральному банку нет причин разочаровывать рынки и сохранять процентные ставки, полагают эксперты. Однако такой сценарий не слишком благоприятен для единой валюты. В подобной ситуации она вновь ослабеет, а доллар укрепится. Если процесс снижения инфляции продолжится, то летнее уменьшение ставки будет неизбежным. |

|

ForexMart 27 апреля 2024

|

|

Евро и фунт в значительной степени отреагировали на данные по ВВП США, и, скорей всего, торговые инструменты продолжат рост в ближайшее время. Между тем представители Европейского центрального банка продолжают выступать за снижение процентных ставок, так как риски сохранения их на текущих максимумах куда выше для экономики, чем риски возврата инфляции к росту. В ходе вчерашнего выступления член Совета управляющих Европейского центрального банка Фабио Панетта предупредил, что может потребоваться возврат к сверхнизким процентным ставкам, если их сокращение не будет произведено в ближайшее время. Глава Центрального банка Италии заявил, что экономика еврозоны нуждается в новом импульсе от смягчения денежно-кредитной политики, что также снизит риск недостижения целевого показателя инфляции в 2%. «Отсутствие смягчения политики со стороны Федеральной резервной системы не должно стать препятствием для ЕЦБ», — сказал он. «Ненужные задержки могут привести нас к неприятному приближению к эффективной нижней границе на более позднем этапе, если стагнация закрепится, а инфляционные ожидания упадут ниже целевого уровня», — отметил Панетта в своем выступлении во Франкфурте. Политик также считает, что своевременные действия позволят ЕЦБ проявить гибкость и двигаться небольшими, прогрессивными шагами. «Небольшое снижение ставок будет противодействовать слабому спросу и может быть приостановлено без каких-либо потерь, если на этом пути материализуются шоки роста инфляции», — заявил Панетта. «Чиновники не могут придерживаться какой-либо конкретной траектории ставок, и июньское изменение не обязательно означает, что после этого мы дальше будем снижать стоимость заимствований», — заявил на этой неделе президент Бундесбанка Йоахим Нагель. Его и других ястребов особенно беспокоят последствия растущей напряженности на Ближнем Востоке, что может спровоцировать энергетический кризис и очередной рост инфляции. Панетта, один из наиболее мягких чиновников ЕЦБ, недавно также предостерег от крупных шагов, которые могут поставить под угрозу доверие, особенно после беспрецедентного цикла ужесточения монетарной политики, наблюдаемого несколько лет подряд. Рынки в настоящее время ожидают три снижения в этом году ставки по депозитам примерно на три четверти пункта, которая в настоящее время составляет 4%. Что касается текущей технической картины EUR/USD, то после вчерашнего роста евро вновь испытывает проблемы. Сейчас покупателям нужно думать над тем, как забирать уровень 1.0750. Только это позволит нацелиться на тест 1.0780. Уже оттуда можно забраться на 1.0800, но сделать это без поддержки со стороны крупных игроков будет довольно проблематично. Самой дальней целью выступит максимум 1.0830. В случае снижения торгового инструмента лишь в районе 1.0715 я ожидаю каких-либо серьезных действий со стороны крупных покупателей. Если там никого не будет, было бы неплохо дождаться обновления минимума 1.0680 либо открывать длинные позиции от 1.0640. Что касается текущей технической картины GBP/USD, то проблем у покупателей фунта сегодня куда меньше, чем вчера. Быкам необходимо забирать ближайшее сопротивление 1.2530. Это позволит нацелиться на 1.2575, выше которого пробиться будет довольно проблематично. Самой дальней целью выступит области 1.2620, после чего можно будет говорить и о более резком рывке фунта вверх к 1.2660. В случае падения пары медведи попытаются забрать контроль над 1.2470. Если это удастся сделать, пробой диапазона нанесет серьезный удар по позициям быков и столкнет GBPUSD к минимуму 1.2430 с перспективой выхода на 1.2380. |

|

ForexMart 26 апреля 2024

|

|

Евро и фунт в значительной степени отреагировали на данные по ВВП США, и, скорей всего, торговые инструменты продолжат рост в ближайшее время. Между тем представители Европейского центрального банка продолжают выступать за снижение процентных ставок, так как риски сохранения их на текущих максимумах куда выше для экономики, чем риски возврата инфляции к росту. В ходе вчерашнего выступления член Совета управляющих Европейского центрального банка Фабио Панетта предупредил, что может потребоваться возврат к сверхнизким процентным ставкам, если их сокращение не будет произведено в ближайшее время. Глава Центрального банка Италии заявил, что экономика еврозоны нуждается в новом импульсе от смягчения денежно-кредитной политики, что также снизит риск недостижения целевого показателя инфляции в 2%. «Отсутствие смягчения политики со стороны Федеральной резервной системы не должно стать препятствием для ЕЦБ», — сказал он. «Ненужные задержки могут привести нас к неприятному приближению к эффективной нижней границе на более позднем этапе, если стагнация закрепится, а инфляционные ожидания упадут ниже целевого уровня», — отметил Панетта в своем выступлении во Франкфурте. Политик также считает, что своевременные действия позволят ЕЦБ проявить гибкость и двигаться небольшими, прогрессивными шагами. «Небольшое снижение ставок будет противодействовать слабому спросу и может быть приостановлено без каких-либо потерь, если на этом пути материализуются шоки роста инфляции», — заявил Панетта. «Чиновники не могут придерживаться какой-либо конкретной траектории ставок, и июньское изменение не обязательно означает, что после этого мы дальше будем снижать стоимость заимствований», — заявил на этой неделе президент Бундесбанка Йоахим Нагель. Его и других ястребов особенно беспокоят последствия растущей напряженности на Ближнем Востоке, что может спровоцировать энергетический кризис и очередной рост инфляции. Панетта, один из наиболее мягких чиновников ЕЦБ, недавно также предостерег от крупных шагов, которые могут поставить под угрозу доверие, особенно после беспрецедентного цикла ужесточения монетарной политики, наблюдаемого несколько лет подряд. Рынки в настоящее время ожидают три снижения в этом году ставки по депозитам примерно на три четверти пункта, которая в настоящее время составляет 4%. Что касается текущей технической картины EUR/USD, то после вчерашнего роста евро вновь испытывает проблемы. Сейчас покупателям нужно думать над тем, как забирать уровень 1.0750. Только это позволит нацелиться на тест 1.0780. Уже оттуда можно забраться на 1.0800, но сделать это без поддержки со стороны крупных игроков будет довольно проблематично. Самой дальней целью выступит максимум 1.0830. В случае снижения торгового инструмента лишь в районе 1.0715 я ожидаю каких-либо серьезных действий со стороны крупных покупателей. Если там никого не будет, было бы неплохо дождаться обновления минимума 1.0680 либо открывать длинные позиции от 1.0640. Что касается текущей технической картины GBP/USD, то проблем у покупателей фунта сегодня куда меньше, чем вчера. Быкам необходимо забирать ближайшее сопротивление 1.2530. Это позволит нацелиться на 1.2575, выше которого пробиться будет довольно проблематично. Самой дальней целью выступит области 1.2620, после чего можно будет говорить и о более резком рывке фунта вверх к 1.2660. В случае падения пары медведи попытаются забрать контроль над 1.2470. Если это удастся сделать, пробой диапазона нанесет серьезный удар по позициям быков и столкнет GBPUSD к минимуму 1.2430 с перспективой выхода на 1.2380. |

|

ForexMart 24 апреля 2024

|

|

Сейчас наблюдается тот факт, что энтузиазм по отношению к росту доллара иссяк, а на финансовые рынки снова накатывает некоторая неопределенность, которая, возможно, будет разрешена в ближайшие дни. Предстоящая неделя может пролить свет на предпочтительное направление в долларе. Сегодня будут опубликованы опережающие индикаторы – PMI индексы деловой активности. Ожидается их увеличение. В случае его подтверждения это могло бы поддержать доллар, поскольку указало бы на относительное благополучие экономики и уверенность бизнеса. В четверг будет обнародован ВВП за первый квартал, прогнозируется его снижение до 2,5% с 3,4%. Но если рост окажется выше 2,5%, то это будет хороший знак. В пятницу – ключевой показатель для ФРС – инфляция в марте, CPI – индекс цен на личное потребление. Здесь интрига высока. Базовый CPI, не учитывающий цены на энергоресурсы и продукты питания, по прогнозам, упал до 2,6% с 2,8%. Таким образом, даже если общий CPI увеличится до 2,6% с 2,5% из-за роста цен на нефть, для регулятора важнее будет позитивное изменение базового показателя. Будущие события могут повлиять на индекс доллара в одном или другом направлении, а также на индексы акций, золото и нефть. Инвесторам следует быть внимательными и реагировать в соответствии с обстановкой. Между тем прошлая неделя показала, что высказывания членов ФРС становятся более жесткими. Пришлось согласиться с тем, что для сдерживания инфляции потребуется больше времени, чем ожидалось, и что высокие процентные ставки будут сохранены столько, сколько это необходимо. В результате ожидания снижения ставок сместились с июля на сентябрь на фьючерсном рынке. Эти обстоятельства способствуют укреплению доллара. Доллар, подобно золоту, остается востребованным как защитный актив в связи с ухудшением геополитической ситуации на Ближнем Востоке. В последнее время «индекс страха VIX» поднимался выше отметки 21 пункт, тогда как его нормальный, спокойный, уровень составляет 12-14 пунктов. Индекс доллара. Анализ Все эти факторы способствовали достижению прогнозов о росте USDX до уровня 106 пунктов. Показатель поднялся в последние дни до отметки 106,3 пункта и на данный момент, во вторник, торгуется около уровня 106. Важно отметить, что предварительная коррекция не произошла. Поддержка для доллара остается очень крепкой. Однако не стоит ожидать дальнейшего восходящего движения, так как новых стимулов для роста пока не появилось. Индекс доллара сейчас находится в узком боковом диапазоне с ярко выраженными границами: от 105,6 до 106,3 пункта. В техническом анализе такая ситуация, когда после резкого взлета последует узкая боковая торговля, обычно разрешается одним из двух способов. Если цена пробьет верхнюю границу диапазона сверху, то формируется фигура «Флаг». В данном случае она предполагает продолжение движения вдоль основного тренда, как минимум до уровня 107 пунктов – это максимум за 2023 год. В случае если котировки уйдут ниже нижней границы коридора – 105,5 пункта, возникнет фигура «Стакан». Маловероятно, что цена достигнет дна стакана на уровне 103,6 пункта. Однако до середины стакана она может опуститься – до отметки 104,8-105,0 пункта. Согласно принципу «стакан наполовину полон», это может представлять собой ожидаемую коррекцию до уровня Фибоначчи в 50%. Из этой точки можно было бы рассматривать возможное продолжение роста актива вдоль основного тренда. О чем говорит евро Что касается EUR/USD, предполагалось, что котировки могут снизиться до отметки 1,0600 и ниже. Минимум на прошлой неделе действительно составил 1,0600. Сегодня после публикации впечатляющих данных по индексу деловой активности в сфере услуг Германии, евро заметно укрепился по отношению к доллару. В апреле значение индекса в сфере услуг достигло 53,3, что существенно выше ожидаемых 50,6 и показателя предыдущего месяца 50,1. В S&P Global указывают на возобновление роста в частном секторе Германии с начала второго квартала. Несмотря на то что индекс деловой активности в производственной сфере оказался ниже прогнозов (42,2 против ожидаемых 42,8), рост в секторе услуг был достаточно сильным, чтобы сводный индекс поднялся до 50,5, опережая прогнозы аналитиков 48,6. В результате обменный курс евро к доллару вырос почти на четверть процента до 1,0690 и коснулся отметки 1,0700 всего за несколько минут после публикации данных. Аналогичная ситуация наблюдается и во всей еврозоне, где индекс деловой активности в сфере услуг составил 52,9 в апреле, превысив как мартовский показатель 51,5, так и прогноз 51,8. В то же время производственный индекс показал спад, но общий индекс деловой активности еврозоны также опередил ожидания, достигнув 51,5 против прогнозируемых 50,8. Эти данные подкрепляют возможность того, что ЕЦБ может отложить решение о снижении процентных ставок, учитывая уверенный рост экономики еврозоны. Решения о снижении ставок, ожидаемые в июне, могут быть пересмотрены, особенно в свете возможного отложения дополнительного снижения в июле. По мнению главного экономиста Hamburg Commercial Bank, ряд факторов свидетельствует о потенциальной устойчивости восстановления в сфере услуг, доминирующей в экономике. Среди них положительная динамика в новом бизнесе, активная политика найма и уверенность в установлении цен на услуги, что также подтверждается более высокими темпами роста цен на продукцию. Техкартина Пара EUR/USD торгуется в узком диапазоне, приблизительно на уровне 100-недельной простой скользящей средней (SMA). С учетом резкого снижения, предшествующего текущему диапазону, вся ситуация напоминает ценовой паттерн «Медвежий флаг», что указывает на медвежий тренд. Прорыв ниже минимума 1,0601, зафиксированного 16 апреля, будет сигналом о возможном начале активизации медвежьего тренда. Согласно техкартине, предполагаемый выход из медвежьего флага обычно равен длине «шеста» или резкому предшествующему снижению до формирования прямоугольника флага, либо соотношению Фибоначчи от полюса. Коэффициент Фибоначчи 0,618 от полюса, экстраполированный вниз, обычно предоставляет наиболее надежную консервативную цель. Это устанавливает цель цены на уровне 1,0503. После этого следующая цель находится на уровне 1,0446 – это минимум октября 2023 года. Равное продолжительности движение до полюса приведет к снижению пары EUR/USD до 1,0403. Для быков необходимо преодолеть сопротивление на уровне 1,0700, чтобы надеяться на восстановление. Далее целью роста является минимум от 2 апреля на уровне 1,0725, за которым следует 1,0800. |

|

ForexMart 19 апреля 2024

|

|

В среду американский фондовый рынок показал спад, что связано с оценкой инвесторами действий Федеральной резервной системы по управлению процентными ставками и наблюдением за умеренными финансовыми результатами на старте сезона отчётности. Доллар США и доходность по казначейским облигациям ослабли, отступая от максимальных значений за несколько месяцев, тогда как стоимость золота снизилась с рекордных уровней. Тройка главных индексов фондового рынка США завершила день с потерями, особенно пострадал Nasdaq, понесший убытки на уровне 1,15% из-за снижения стоимости акций в секторе технологий. С началом отчётного сезона за первый квартал, компании в сфере туризма и банк USB озадачили рынок, не сумев представить впечатляющие данные по прибыли и процентным доходам соответственно. Акции компании Travelers снизились на 7,41%, демонстрируя одно из самых значительных падений в индексе S&P 500 и став рекордными в плане убытков для Dow Industrials после того, как страховой гигант не смог соответствовать прогнозам аналитиков по прибыли за первый квартал. Акции Prologis и Abbott Laboratories также оказали заметное влияние на индекс S&P после публикации квартальных результатов: акции Prologis упали на 7,19%, а Abbott Laboratories — на 3,03%, несмотря на достижение квартальных целей, но разочаровав годовыми прогнозами. После двухмесячного роста в конце 2023 года, который продолжился и в начале текущего квартала, рынок акций столкнулся с затруднениями: индекс S&P 500 зафиксировал четвертое падение подряд и направляется к третьему последовательному недельному убытку. Это происходит на фоне того, что инвесторы пересматривают свои ожидания относительно времени и масштаба возможного снижения процентных ставок Федеральной резервной системы. На пресс-конференции во вторник, представители Федерального резерва, в том числе председатель Джером Пауэлл, не предоставили чётких указаний о возможных сроках снижения ставок, подчеркнув, что монетарная политика должна оставаться ограничительной на более длительный срок. «Рынок испытывает давление с нескольких фронтов: инфляция остаётся выше ожидаемых значений, прогнозы по снижению ставок ослабевают, а геополитические напряжения, особенно на Ближнем Востоке, нарастают», — отметил Энтони Сальмбене, главный стратег компании Ameriprise Financial из Троя, штат Мичиган. «Это дает трейдерам повод отступить и дает рынкам возможность передышки после пяти месяцев интенсивного роста», — добавил он. Индекс Dow Jones Industrial Average (.DJI) потерял 45,66 пункта, снизившись на 0,12% до отметки 37 753,31. Индекс S&P 500 (.SPX) уменьшился на 29,20 пункта, что составило падение на 0,58%, и достиг 5 022,21, тогда как Nasdaq Composite (.IXIC) снизился на 181,88 пункта, или на 1,15%, закрывшись на уровне 15 683,37. Продолжительная четырехдневная распродажа S&P 500 стала самой длительной за последние четыре месяца, аналогичная ситуация последний раз наблюдалась 4 января. В этот же день планируются выступления председателя Совета Федеральной резервной системы Мишель Боуман и президента Федерального резервного банка Кливленда Лоретты Местер. Последний экономический отчет ФРС, изложенный в "Бежевой книге", указывал на умеренный рост экономической активности с конца февраля по начало апреля, однако были выражены опасения компаний по поводу возможного замедления прогресса в борьбе с инфляцией. На фоне начала года, когда рынок активно реагировал на предполагаемое июньское снижение процентных ставок ФРС, вероятность такого снижения на 25 базисных пунктов теперь оценивается всего в 16,8%, а возможность снижения ставки в июле — в 46%, согласно инструменту FedWatch Tool от CME. Потери на акционных рынках были частично компенсированы благодаря дальнейшему падению доходности казначейских облигаций США, которое последовало после успешного аукциона по 20-летним облигациям, с доходностью 10-летних облигаций, составившей около 4,59%. Акции United Airlines (UAL.O) подскочили на 17,45% благодаря прогнозу, превышающему ожидания по результатам текущего квартала, что стимулировало рост индекса авиакомпаний NYSE Arca (.XAL) на 3,82%. Это стало наибольшим дневным приростом с 6 февраля. Акции JB Hunt Transport Services (JBHT.O) потеряли 8,12%, показав наихудший результат в индексе S&P 500 после того, как компания, занимающаяся логистикой, не смогла достичь прогнозов Уолл-стрит по итогам первого квартала. Акции US Bancorp (USB.N) упали на 3,61% вслед за тем, как банк снизил ожидания по процентным доходам на год и объявил о сокращении прибыли на 22% в первом квартале. Напряженность в Ближневосточном регионе продолжала оставаться на высоком уровне в связи с продолжающимися сложными переговорами о прекращении огня в Газе, в то время как международное сообщество ожидало возможной реакции Израиля на ракетный удар Ирана в минувшие выходные. Европейские рынки акций незначительно выросли после резких потерь, благодаря впечатляющим финансовым результатам потребительских компаний, в то время как инвесторы внимательно следили за развитием ситуации на Ближнем Востоке. Европейский фондовый индекс STOXX 600 (.STOXX) немного укрепился, прибавив 0,06%, тогда как глобальный индекс MSCI для акций по всему миру (.MIWD00000PUS) снизился на 0,34%. Акции на развивающихся рынках зарегистрировали рост на 0,36%. Азиатско-Тихоокеанский региональный индекс MSCI без учета Японии (.MIAPJ0000PUS) закрылся с ростом на 0,38%, в то время как японский Nikkei (.N225) потерял 1,32%. Доходность казначейских облигаций США снизилась, останавливая прошлонедельную распродажу, которая толкнула доходность эталонных облигаций к самому высокому уровню с ноября после того, как Федеральная резервная система пересмотрела необходимость в снижении процентных ставок. Цены на базовые 10-летние облигации повысились до 18/32, что привело к снижению доходности до 4,5832% с 4,657% в конце вторника. Цены на 30-летние облигации также увеличились до 27/32, сократив доходность до 4,7012% с 4,757% на прошлой неделе. Доллар ослабил свои позиции впервые за последние шесть дней по отношению к корзине глобальных валют, откатившись от пятимесячного максимума, поскольку инвесторы пришли к выводу о приостановке ожидаемого цикла снижения ставок Федеральной резервной системы. Индекс доллара (.DXY) снизился на 0,28%, тогда как евро поднялось на 0,5% до отметки $1,067. Японская иена укрепилась на 0,25% до 154,35 по отношению к доллару США, в то время как британский фунт стерлингов вырос на 0,22% и был котируем на уровне $1,2451. Цены на нефть оказались под давлением, упав в ответ на значительные объемы коммерческих запасов в США и предвидения уменьшения спроса в свете ослабевающих экономических показателей из Китая, что смягчило беспокойство о возможных сбоях в поставках из-за геополитических нестабильностей. Стоимость американской нефти WTI уменьшилась на 3,13%, достигнув $82,69 за баррель, в то время как цена нефти марки Brent опустилась на 3,03%, закрывшись на уровне $87,29 за баррель. Золото отступило от своих предыдущих достижений, поскольку снижающиеся ожидания по процентным ставкам уменьшили привлекательность этого защитного актива. Цена на золото в спотовом рынке снизилась на 0,4%, до $2372,38 за унцию. На Нью-Йоркской фондовой бирже число акций, потерявших в цене, превысило число акций, показавших рост, в соотношении 1,1 к 1. На бирже Nasdaq это соотношение составило 1,54 к 1. На NYSE было зафиксировано 21 новый максимум и 103 новых минимума, тогда как на Nasdaq зафиксировали 27 новых максимумов и 240 новых минимумов. Объем торгов на американских биржах достиг 10,8 млрд акций, что несколько ниже среднего значения в 11,05 млрд акций за последние 20 торговых дней. |

|

ForexMart 16 апреля 2024

|

|

Олаф Шольц прибыл в Китай с целью убедить Си Цзиньпина сократить поддержку России. В ходе своего трехдневного визита в Китай канцлер Германии встретился с Си Цзиньпином. Помимо разговоров о дальнейшем развитии отношений между Германией и Китаем, делегация Шольца также намерена уговорить Китай оказать давление на российское правительство, в частности, согласиться с условиями Украины на мирных переговорах. США не предоставят помощь Израилю в случае ответного удара по Ирану. Сообщается, что Штаты не планируют участвовать в военных операциях против Ирана, опасаясь возможного усугубления конфликта на Ближнем Востоке. И это при том, что Израиль десятилетиями получал больше всего помощи от США. В США возобновляется обсуждение законопроекта о помощи Украине за счет Израиля. Парламент рассматривает три отдельных законопроекта о ленд-лизе, включая вопросы о финансировании Израиля, Тайваня и Украины. Однако источники Politico утверждают, что республиканцы вновь заблокируют все инициативы, связанные с поддержкой Украины. Российские банки активно увеличивают расходы на кибербезопасность. В 2023 году расходы на информационную безопасность могли вырасти до 60%. Прогнозируется, что в 2024 году они могут вырасти еще на 20%. Этот рост расходов связан не только с увеличением числа кибератак на российскую инфраструктуру, включая банковскую, но и с ростом стоимости программного обеспечения и оборудования от ведущих поставщиков. В России хотят установить минимальный оклад на уровне МРОТ. Законопроект, продвигаемый фракцией «Справедливая Россия – За правду», предполагает закрепление минимального оклада, соответствующего МРОТ, в Трудовом кодексе. На сегодняшний день на многих предприятиях страны размеры тарифных ставок меньше, чем минимальный размер оплаты труда. Более 700 тысяч россиян из-за этого сталкиваются с несправедливым начислением зарплаты. |